عوامل مختلفی برای سقوط سال گذشته شاخص بورس نام برده میشود و گروهی از کارشناسان عوامل پولی را علت اصلی سقوط بورس میدانند.

بعد از رشد شتابان شاخص بورس در ۵ ماهه نخست سال ۱۳۹۹ و تشویقهای مکرر مسئولین از جمله شخص رئیس محترم جمهور، رئیس بانک مرکزی، وزیر اقتصاد برای حضور مردم در بورس و جذب سرمایههای خرد و کلان مردمی به بازار سرمایه، به ناگاه از اواخر مرداد سال ۱۳۹۹ عوامل مختلفی دست به دست هم داد تا شاخص را با افتی حدود ۵۰ درصدی و بسیاری از سبدهای سرمایه گذاری مردم را با ضررهای ۶۰ الی ۸۰ درصدی مواجه کند.

بورس چرا سقوط کرد؟

از عوامل مختلفی برای افت شاخص بورس نام برده میشود. برخی عدم شفافیت تراکنشهای حقوقیهای بزرگ بازار و فقدان رگولاتوری سازمان بورس بر این تراکنشها و رفتارهای حقوقیهای بزرگ، یا عرضههای بدون برنامه ریزی سهام عدالت در بازار و در ادامه عدم نظارت بر چگونگی فروش این سهام مردم توسط بانکها و کارگزاریها در بازار را علت ریزش بورس میدانند و برخی دیگر نیز مانند آنچه در دومین مناظره میان نامزدهای انتخابات ریاست جمهوری گذشت، دلایل سیاسی نظیر اختلاف میان وزارت اقتصاد و وزارت نفت را علت سقوط بورس معرفی میکنند.

اما گروهی دیگر از کارشناسان علتها و عوامل پولی را علت اصلی سقوط بورس میدانند و آدرس درست ریزش شاخص بازار سهام را میرداماد و سیاستهای پولی بانک مرکزی در حمایت بیجا از مؤسسات اعتباری و نیز عدم حمایت بانک مرکزی از صندوق توسعه بازار، معرفی میکنند. موضوعی که وزیر اقتصاد نیز اخیراً به آن اشاره کرد و گفت: «سوء مدیریت در مدیریت نرخ بهره بین بانکی در سال گذشته باعث ریزش بازار سهام شد. اگر نوسانات نرخ بهره بین بانکی با سو مدیریت مواجه نمیشد، چشم انداز مثبت روند رو به رشد بازار سهام به گونهای بود که میتوانستیم حتی به بانک مرکزی در هدایت نقدینگی کمک کنیم، چنانچه در مهر و آبان این اتفاق افتاد.»

به گفته دژپسند، «بانک مرکزی برخی مؤسسات اعتباری مشکلدار را که زیر نظر گرفته بود، در اسفندماه برای حل مشکل آن مؤسسه، ۱۱ هزار میلیارد تومان اوراق (آن) را خریداری کرد تا مشکلش حل شود اما همین بانک مرکزی حاضر نبود کمتر از ۱۱ هزار میلیارد تومان برای حل مشکل بورس ارز صندوق توسعه را خریداری کند».

در واقع مبتنی بر ادعای وزیر اقتصاد، خرید نابجای اوراق مؤسسات اعتباری مشکل دار توسط بانک مرکزی و به تبع آن تزریق بی رویه ذخایر توسط بانک مرکزی به این مؤسسات باعث ایجاد مازاد ذخایر در بازار بین بانکی شد و همین مهمترین علت هجوم غیر طبیعی سرمایهها به سمت بازار سهام است.

علاوه بر این ادعای وزیر اقتصاد لازم است به این نکته مهم هم اشاره شود که کاهش نرخ ذخیره قانونی و تغییر ناگهانی قواعد محاسبه و نگهداشت سپرده قانونی بانکها توسط بانک مرکزی با وجود کاهش تقاضای اعتبار ناشی از همه گیری ویروس کرونا،خود به عنوان یکی دیگر از مهمترین عوامل ایجاد مازاد ذخایر در بازار بین بانکی و به دنبال آن کاهش غیرطبیعی نرخ بهره بین بانکی نام برده میشود.

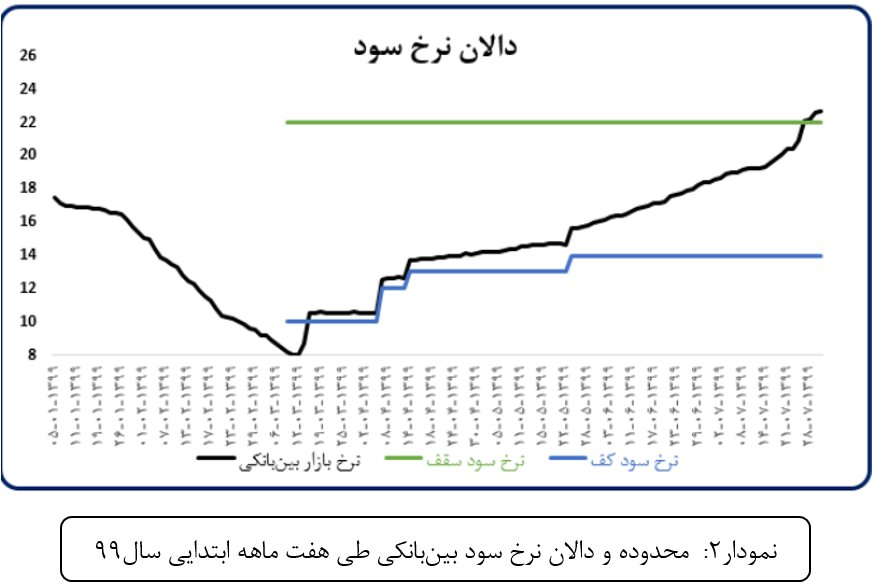

سوم خرداد ماه ۱۳۹۹ در شرایطی که بورس به صورت شتابان به رشد خود که از ابتدای سال شروع شده بود، ادامه میداد که در کمال تعجب به ناگاه بخشنامهای از جانب بانک مرکزی به بانکها و مؤسسات اعتباری ابلاغ شد که در آن تأکید شده بود دوره نگهداری سپرده قانونی به ۱۴ روز و نیز امکان استفاده از ۳۰ درصد سپرده قانونی بانکها در حسابهای جاری شأن فراهم شود. در حالیکه بازار بین بانکی غرق در وفور ذخایر بود، نرخ بهره بین بانکی به شدت سقوط کرده بود و تقاضای اعتبار و تمایل به تسهیلات گیری به دلیل همه گیری کرونا در کمترین مقدار ممکن بود، بنابراین با این بخشنامه ناگهانی و تعجب برانگیز سقوط نرخ بهره بین بانکی شتاب بیشتری گرفت.

همان گونه که پیشتر هم رفتار غلط پولی بانک مرکزی در بهره گیری از ابزارهای سیاستهای پولی در سال ۱۳۹۹ به عنوان محتملترین سناریو در بیان علل جهش غیرعادی و به دنبال آن ریزش ناگهانی شاخص بازار سهام توسط اهالی بازار طرح میشد، آمار هم نشان میدهد در آن ایام تزریق بی رویه ذخایر توسط بانک مرکزی چه به علت تبدیل ارزهای صندوق توسعه ملی به ریال بوده باشد، چه ناشی از اقدام مستقل بانک مرکزی برای حمایت از مؤسسات اعتباری مشکل دار و چه به هر علت دیگری از جمله کاهش نرخ ذخیره قانونی توسط بانک مرکزی، در دستور کار ریاست کل بانک مرکزی قرار گرفت و منجر به کاهش ناگهانی نرخ بهره بین بانکی شد.

البته رئیس کل سابق بانک مرکزی معتقد است عدم همکاری وزارت اقتصاد در انتشار به موقع اوراق بدهی جهت پاسخ دهی به مازاد ذخایر و به تبع آن جلوگیری از کاهش غیرعادی نرخ بهره بین بانکی علت اصلی جهش و سپس سقوط غیرعادی بورس است.

لازم به توضیح است که کاهش نرخ بهره بین بانکی مهمترین سیگنال برای اهالی بازار و سرمایه گذاران بازار پول و بازار سرمایه محسوب میشود که سرمایه گذاران بزرگ را کمک میکند تا مبتنی بر آن بتوانند از سیاستها و وضعیت اعتباری بازار پول کشور مطلع شوند. زمانیکه نرخ بهره بین بانکی کاهش مییابد (همانند آنگونه که در نیمه اول سال ۱۳۹۹ رخ داد و به عددهای بسیاری نازلی در حدود ۸ درصد رسید) در واقع بانک مرکزی به سرمایه گذاران اینگونه القا میکند که قرار است نرخ سود سپردهها سیر نزولی را طی کند بنابراین بانکها گزینه خوبی برای سرمایه گذاری نیستند و به این ترتیب نقدینگی را به سمت بازارهای موازی از جمله بازار سرمایه هدایت میکند. و بالعکس زمانیکه نرخ بهره بین بانکی افزایش مییابد (همانند آنگونه که در نیمه دوم سال ۱۳۹۹ رخ داد و به عددهای بالای ۲۰ درصد رسید) در واقع بانک مرکزی به دنبال القای این سیگنال به سرمایههای کلان است که هدایت نقدینگی به سمت بانکها با بازدهی قابل توجهی مواجه خواهد شد، فلذا باعث کوچ نقدینگی از بازار سرمایه و به تبع آن ریزش این بازار خواهد شد.

سه دلیل کاهش نرخ بهره بین بانکی

به طور کلی سه علت برای کاهش ناگهانی نرخ بهره بین بانکی، به دنبال آن تبدیل شبه پول به پول در نظام بانکی، سپس گسیل آن به بازار سهام و در نتیجه رشد جهشی و غیرطبیعی بورس و جذب سرمایههای خرد مردم به این بازار ذکر میشود که عبارتند از:

۱. تزریق ذخایر توسط بانک مرکزی به برخی مؤسسات اعتباری مشکل دار

۲. تبدیل بخشهایی از ارزهای بلوکه شده صندوق توسعه ملی به ریال توسط بانک مرکزی

۳. کاهش نرخ ذخایر قانونی توسط بانک مرکزی با وجود کاهش تقاضای اعتبار

بنابر این میتوان گفت که بازی چالش برانگیز بانک مرکزی با نرخ بهره در طول سال ۱۳۹۹ علت ریشهای و اولیه جهش غیر طبیعی و به دنبال آن سقوط ناگهانی بورس است که سایر عوامل مانند اختلافات میان وزیر اقتصاد و وزیر نفت نسبت به عرضه ETF ها و نظارت غیرکارآمد سازمان بورس بر رفتار حقوقیها و سایر عوامل همگی علل ثانویه ای بودند که اگر متغیرها و ابزارهای پولی توسط بانک مرکزی به درستی مدیریت و کنترل میشد، این عوامل ثانویه امکان اثرگذاری به حدی که منجر به سقوط بورس شوند را نداشتند.

گلایههایی که مردم و سهامداران خرد از سیاستگذار پولی کشور یعنی ریاست کل بانک مرکزی در نیمه اول سال ۱۳۹۹ داشتند این بود که نمیبایست اولاً با اتخاذ چنین رفتار غیرمسئولانه ای در کاهش ناگهانی نرخ بهره بین بانکی که از ابتدا مشخص بود ناپایدار است، ثانیاً با تغییرات ناگهانی و تعجب برانگیز در قواعد سپردههای قانونی بانکها در حالیکه با کاهش تقاضای اعتبار ناشی از همه گیری کرونا مواجه بودیم، سرمایههای مردمی را به سمت بازار سهام جذب میکرد در حالیکه ریاست وقت بانک مرکزی معتقد به وجود حباب در بورس بود، و سپس با افزایش ناگهانی نرخ بهره بین بانکی با ابزارهای مستقیم پولی مثل افزایش کف کانال نرخ بهره، بورس با ریزش مداوم مواجه شود و به تبع آن بخش زیادی از این سرمایههای مردمی از بین برود.